Texto produzido por Igor Cardoso e Michela Augusto (especialistas Compliance Soluções)

A Reforma Tributária no Brasil, busca modernizar o sistema de arrecadação para simplificar, tornar mais justo e eficiente o pagamento de impostos. O sistema atual, considerado um dos mais complexos do mundo, dificulta o ambiente de negócios, gera alta carga burocrática e resulta em injustiças fiscais. Com a reforma, espera-se a criação de um modelo menos cumulativo e mais equilibrado para estimular o crescimento econômico. A seguir, estão os principais aspectos da reforma proposta:

- Unificação de Tributos

- Redução da Cumulatividade

- Facilitar o cumprimento das obrigações fiscais por parte das empresas, eliminando obrigações acessórias desnecessárias.

- Proporcionar a equidade Tributária

- Unificação dos tributos na Reforma tributária

Neste cenário, teremos a unificação dos tributos, trazida pela Emenda Constitucional n.º 132/2023, que busca simplificar o sistema de cobrança de tributos no país com a criação do Imposto de Valor Adicionado (IVA) dual, ou seja, um IVA Federal (Contribuição sobre Bens e Serviços – CBS) que contempla o PIS e Cofins, e outro IVA Estadual/Municipal/DF (Imposto sobre Bens e Serviços – IBS) que contempla o ICMS (estadual) e o ISS (municipal).

O texto também cria o Imposto Seletivo Federal (IS) em substituição parcial IPI, que incidirá sobre a produção, extração, comercialização ou importação de bens e serviços prejudiciais à saúde ou ao meio ambiente, cujo consumo se deseja desestimular, como, por exemplo, cigarros e bebidas alcoólicas.

Início e transição da Reforma Tributária

Toda essa nova regra entra em vigor já em 2026. E a transição vai até 2033. O governo e o Congresso estão fazendo os ajustes das regras por meio de dois projetos de lei complementares:

- Projeto de Lei 68/2024: trata da Lei Geral do IBS (Imposto sobre Bens e Serviços), da CBS (Contribuição Social sobre Bens e Serviços) e do IS (Imposto Seletivo);

- PL 108/2024: trata da atuação do Comitê Gestor do IBS e da distribuição das receitas do IBS entre os entes federativos;

Em 23/10/2024, houve a divulgação do Plano de Trabalho no âmbito da Comissão de Constituição, Justiça e Cidadania (CCJ), incluindo o calendário das audiências públicas onde serão debatidos os principais tópicos relacionados a Reforma Tributária. Este calendário visa trazer em discussões o PL 68/2024, cujas datas das audiências serão de 29/10/2024 a 14/11/2024.

A fase de transição ocorrerá de forma gradativa:

- 2024: regulamentação da reforma no Congresso;

- 2026: começa a aplicação da alíquota única teste de 1%, sendo 0,9% para a CBS, e 0,1% para o IBS;

- 2027: extinção do PIS e da Cofins. O IPI será zerado –exceto para itens que impactam a Zona Franca de Manaus; Entra em vigor CBS com 8,7% (previsão de alíquota segundo fala do governo) + IBS de 0,1%;

- 2029 a 2032: as alíquotas de ICMS e ISS vão ser reduzidas gradualmente e a do IBS ampliada; ICMS e ISS Reduz 10% ao ano. Entra em vigor IBS, alíquota prevista de 17,7%, sendo que, aumenta de 10% em 10% a partir de 2029, a medida que ICMS e ISS reduzem;

- 2033: o ICMS e o ISS serão extintos; o IBS será plenamente adotado.

Impactos da Reforma

A Reforma Tributária impactará profundamente os sistemas de ERP das empresas brasileiras. Os ERPs, que atualmente têm módulos complexos para atender às obrigações fiscais e calcular corretamente tributos como PIS, Cofins, ICMS, ISS e IPI, precisarão de ajustes importantes para se adaptar ao novo modelo de tributação com o IBS (Imposto sobre Bens e Serviços) e a CBS (Contribuição sobre Bens e Serviços). Abaixo estão os principais impactos:

- Adequação de módulos fiscais;

- Novos processos para apuração e compensação de créditos;

- Integração com sistemas públicos e obrigações acessórias;

- Automação e inteligência fiscal;

- Treinamento e capacitação;

- Novos relatórios e análise de dados.

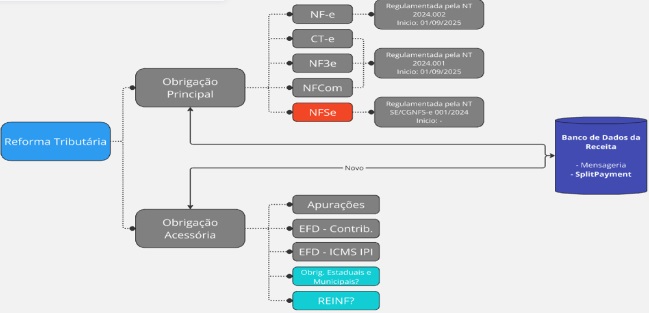

Abaixo temos um gráfico da expectativa de como será esse novo fluxo que afetará as obrigações principais e obrigações acessórias.

Adaptação dos ERPs à Reforma Tributária

A adaptação dos ERPs à Reforma Tributária exigirá ajustes técnicos, mas a simplificação dos tributos, com o IBS e a CBS, tornará os sistemas de ERP mais fáceis de gerenciar e menos suscetíveis a erros e complexidades regionais no momento da entrega. As empresas devem se preparar para essa transição, considerando atualizações de software, treinamento de equipes e ajustes nos processos de TI para garantir uma adaptação completa e eficiente.

Obrigações acessórias

Ainda não temos a regulamentação dos reflexos dessas mudanças nas obrigações acessórias, mas poderemos ter em breve publicações de normas que tratarão esses ajustes.

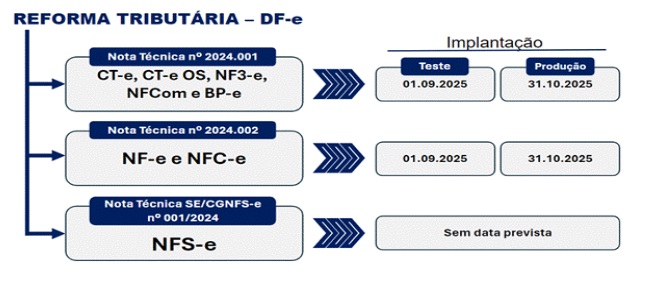

Com isto, no atual cenário, foram divulgadas três Notas Técnicas, aplicáveis à modelos de documentos fiscais distintos, conforme ilustrado a seguir:

Fonte: Site: Econet

Reforma tributária para um sistema mais simples e eficiente

Em suma, a Reforma Tributária busca tornar o sistema mais simples, justo e eficiente, o que pode melhorar o ambiente de negócios, promover o crescimento econômico e reduzir desigualdades. A transição exige planejamento, adaptações de regras de negócios e sistêmicas. São mudanças que podem beneficiar o país a longo prazo, com uma economia mais competitiva e justa, isso é o que conseguimos visualizar até as atuais publicações sobre o tema e considerando que estamos em viés de novas regulamentações teremos muito mais a explorar sobre o tema e seus impactos!

Entre em contato conosco para garantir que a sua empresa permaneça competitiva e em conformidade em um cenário em constante evolução!